2015年から相続税の基礎控除額が引き下げ

現在、相続税の基礎控除額は

3,000万円+600万円×法定相続人の人数

として計算されています。

この金額までであれば財産を相続しても相続税がかからない制度となっています。

この基本的な部分については、この記事も参考にどうぞ。

この制度、従来(2014年12月31日まで)は

5,000万円+1,000万円×法定相続人の人数 でした。

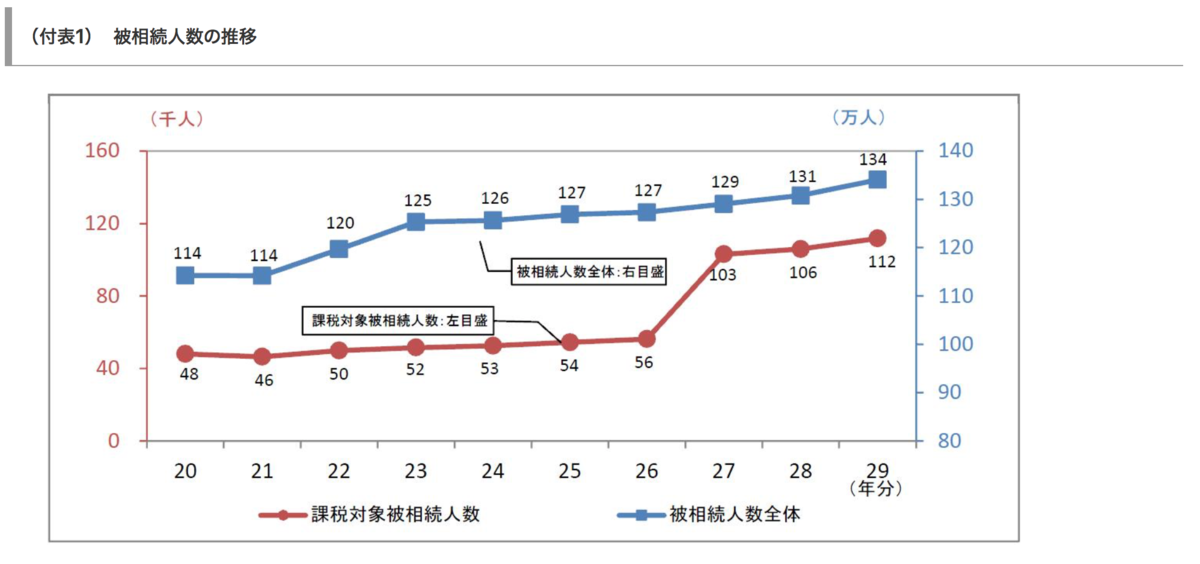

※国税庁HPより引用

そのため、従来は資産家のための税金だった相続税ですが、

この改正により相続税の課税対象者が大幅に増えたと言われています。

改正に伴い、相続税の課税対象者が倍増している?

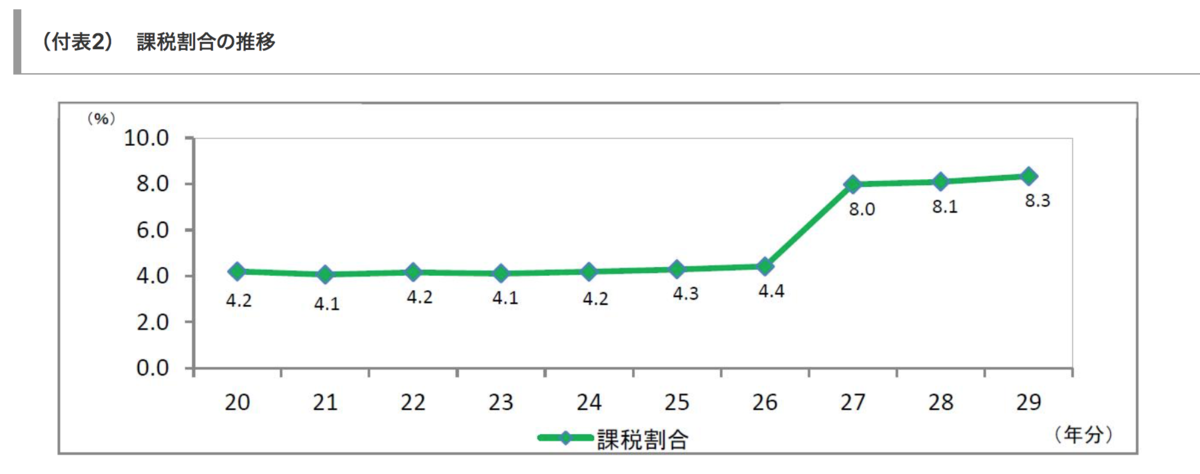

この改正により、従来は相続税の対象者は全体の4%程度だったのが、

対象者が倍増し8%程度に増えていると言われています。

※国税庁HPより引用

今後、少子高齢化によりさらに加速?!

さらに近年の少子高齢化によって今後はもっと増加していく可能性はあります。

また高齢者の絶対数が増加することで割合は増加していなかったとしても、相続税が必要となる人は増加してくることでしょう。

さらにうまく相続税対策する必要が出てくる人もますます増えてくることが見込まれています。

まさに、大相続時代の到来です(あんまり縁起の良い話ではありませんが)。

相続税は亡くなった人が払う税金ではなく、残されて人が払う必要があることから、

生前にうまく資産を整理し、相続税対策をしておくことが残された親族に負担をかけすぎない配慮ともなります。

当ブログでは、少しずつでも知っておきたい相続税の知識を共有していこうと思いますので、見ていただくことで勉強にもなるようにできればと思っています。

安易な意思決定をしないよう、税理士にしっかりと相談しましょう

税金に関しては知らないことで損する制度がたくさんあります。

相続税でいえば、相続時精算課税制度や、小規模宅地の特例などはその最たる例です。

相続時精算課税制度に至っては、一度適用すると二度と暦年課税に戻すことができない制度となっていますので慎重な判断が必要です。

また、税理士であれば誰でもすべての税法に精通しているとも限らないのです。

当然、お医者さんでいうところの「内科」「小児科」「整形外科」「眼科」などと同じように、税理士にも得意・不得意があります。

要望にあった税理士を検索できるサイト(税理士ドットコム)もありますので、その分野で信頼できる税理士を探しやすい時代になりました。

税理士ドットコムでは、利用ユーザーの7割が顧問報酬の引き下げに成功しているという実績もありますので、特に、現状の税理士に価格面・サービス面で不満のある方にはオススメできるサイトです。